주식투자에 참고가 되는 지표는 매우 다양합니다. 기본적 분석, 기술적 분석 뿐만 아니라 경제 전반적인 상황까지도 투자지표가 될 수 있습니다. 오늘 다뤄볼 일드갭 역시 주식투자에 참고할 만한 지표 중 하나인데요, 오늘은 일드갭(Yield Gap)과 주식 기대수익률을 활용한 투자방법에 대해 알아보겠습니다.

일드갭(Yield Gap)이란?

· 일드갭(Yield Gap)

주식 기대수익률과 확정부이자율의 차이를 나타내는 값으로, 현재 시장상황이 주식투자를 하기에 적합한지 여부를 판단하는데 도움이 되는 지표.

일드갭을 간단히 정리하자면, 주식과 채권의 수익(Yield) 차이(Gap)를 비교한 후, 어느 쪽에 투자하는 것이 더 바람직한지 판단하는 지표라고 할 수 있습니다. 계산 공식은 아래와 같습니다.

Yield Gap(%) = 주식 기대수익률(%) - 확정부 이자율(%)

공식 자체는 상당히 심플합니다. 그렇다면 Yield Gap을 구하기 위한 주식 기대수익률과 확정부 이자율은 어떻게 구할 수 있을까요?

1. 주식 기대수익률

먼저 주식 기대수익률이란, 해당 주식에 투자했을 때 어느정도의 수익률을 예상할 수 있는지를 나타내는 지표입니다. 일반적으로 주식투자를 통한 기대수익률은 PER을 기반으로 한 공식을 통해 구합니다. PER이란 주가수익비율을 나타낸 값으로, 현재주가를 주당순이익으로 나눈 값입니다. PER의 구체적인 정의는 아래 포스팅을 참조하시면 도움이 될 것입니다.

주식용어 EPS(주당순이익) PER(주가수익비율) 뜻 알아보기

PER을 기반으로 한 주식 기대수익률 계산공식은 아래와 같습니다.

주식 기대수익률(%) = (1 ÷ 12개월 선행 PER) × 100

이 공식이 의미하는 바는 무엇일까요? PER의 역수는 주당순이익을 현재 주가로 나눈 값입니다. 즉, 현재 주가 대비 기업이 어느정도의 순이익을 올리고 있는지를 나타내는 값입니다. 만약 현재 기업의 PER이 20이라면, 이 기업은 현재 주가의 약 5%(=1/20)에 해당하는 순이익을 기록하고 있다고 볼 수 있습니다.

12개월 선행 PER이라는 것은, 앞으로 12개월 후 기업의 예상 PER을 의미하는 것입니다. 주식은 현재보다는 미래의 가치를 더 많이 반영하기 때문에, 현재 PER보다는 미래 PER이 기대수익률을 구하기에 더 적합하다고 볼 수 있습니다.

참고로, 주식 기대수익률이란 개별 종목의 기대수익률이 아닌, 주식시장 전체를 포괄하는 값이라고 보는 것이 바람직합니다. Yield Gap이라는 지표 자체가 '현재 시장상황을 전반적으로 봤을 때, 주식에 투자하는 것이 좋은가 채권에 투자하는 것이 좋은가?'를 나타내는 지표이기 때문입니다.

그래서 계산에 사용되는 PER은 개별종목의 PER이 아닌 KOSPI지수, KOSDAQ지수, KRX300과 같은 종합주가지수의 PER 값이 사용됩니다.

(제가 조사해본 결과, 현재시점의 종합주가지수 PER은 통계청 자료에서 찾을 수 있었지만, 12개월 선행 PER의 자료는 찾지 못했습니다. 혹시 12개월 선행 PER 자료가 어딨는지 아시는 분이 있다면 댓글을 남겨주시면 감사하겠습니다.)

2. 확정부 이자율

확정부 이자율은 보통 3년물 국고채(무위험채권)의 금리를 사용합니다.

확정부 이자율(%) = 3년물 국고채 금리

하지만 개인적으로 확정부이자율에 3년물 국고채 금리만 적용할 필요는 없다고 생각합니다. 개인 투자자라면 채권보다 예금 투자를 더 선호할 테니, 예금이자율을 확정부이자율에 대입해도 된다고 생각합니다. 생각해보면 시중은행이나 저축은행의 예금 금리와 주식 기대수익률을 비교하는 것이 일반 투자자들에겐 더 현실적인 계산방법이 될 수 있으니까요.

정리하자면, 확정부 이자율에는 국고채 금리 뿐만 아니라 여러분이 확정적으로 얻을 수 있는 투자상품(시중은행 예금 등)의 금리를 대입해도 괜찮습니다.

일드갭을 활용한 투자적합성 판단 방법

지금까지 일드갭을 계산하는 방법에 대해 알아봤는데요, 그렇다면 일드갭이 투자지표로 어떻게 활용될 수 있을까요? 일단 일드갭이 상승한다는 것은 채권, 예금 투자보다 주식투자의 매력도가 더 커진다는 것입니다. 일드갭이 상승하는 경우는 크게 3가지로 구분할 수 있습니다.

· 일드갭(Yield Gap)이 상승하는 경우

① 기업이익은 그대로이나, 대내외 악재로 종합주가지수가 내려갈 경우(PER ↓)

② 종합주가지수는 그대로인데 기업이익이 성장할 경우(PER ↓)

③ 기준금리가 내려갈 경우

종합주가지수는 기업의 펀더멘탈과는 상관없이 대내외 악재(정치, 경제, 지정학적 이슈 등)로도 변할 수 있습니다. 이런 경우 PER이 내려가므로 주식투자의 매력도가 상대적으로 높아집니다. 종합주가지수는 그대로인데 기업이익이 성장하는 경우에도 PER은 내려갑니다. 이 경우 역시 주식투자의 매력도가 높아집니다. 기준금리가 내려갈 경우에는 확정부이자율도 내려가게 됩니다. 이 경우 역시 상대적으로 주식투자의 매력도가 높아지게 되죠.

그렇다면 Yield Gap이 몇%가 되어야지 주식투자에 적합하다고 판단할 수 있을까요? 아래 표는 실제로 Yield Gap을 구해본 결과입니다.

| 종합지수의 PER | 기대수익률 | 확정부이자율 | Yield Gap |

|---|---|---|---|

| 8배 | 12.5% | 2.5% | 10.0% |

| 10배 | 10.0% | 2.5% | 7.5% |

| 12배 | 8.3% | 2.5% | 5.8% |

| 14배 | 7.1% | 2.5% | 4.6% |

| 8배 | 12.5% | 5.0% | 7.5% |

| 10배 | 10.0% | 5.0% | 5.0% |

| 12배 | 8.3% | 5.0% | 3.3% |

| 14배 | 7.1% | 5.0% | 2.1% |

표에서 보시는 바와 같이 종합주가지수의 PER이 낮을 수록, 확정부이자율이 낮을 수록 Yield Gap 값이 커지는 것을 확인할 수 있습니다. Yield Gap이 크다는 말은 현재 시황이 채권이나 예금투자보다는 주식 투자하기에 더 적합한 시기라는 뜻이죠.

다만, 하나의 Yield Gap 값을 정해놓고 투자를 판단하기에는 무리가 있습니다. 예를 들어, 'Yield Gap이 10% 이상이면 주식투자가, 10% 미만이면 채권투자가 더 좋다!' 라고 단정짓기는 힘들다는 뜻입니다. 왜냐면 국가마다, 그리고 거래소마다 종합지수의 평균 PER이 천차만별이기 때문이죠.

| 구분 | PER | 기대수익률 |

확정부이자율 (3년 국고채 금리) |

Yield Gap |

|---|---|---|---|---|

| 코스피지수 | 12.32 | 8.11% | 1.50% | 6.61% |

| 코스닥지수 | 49.26 | 2.03% | 1.50% | 0.53% |

표에서 보시는바와 같이, 같은 종합지수라도 코스피지수보다 코스닥지수의 PER이 훨씬 높습니다. 과거부터 코스닥지수의 PER은 항상 높았었죠. 이를 토대로 Yield Gap을 계산해보면, 코스닥지수의 Yield Gap은 거의 0에 가깝습니다. 그러면 코스닥에는 절대 투자를 해서는 안될까요? 꼭 그렇진 않습니다. 아래 그림을 한번 보시죠.

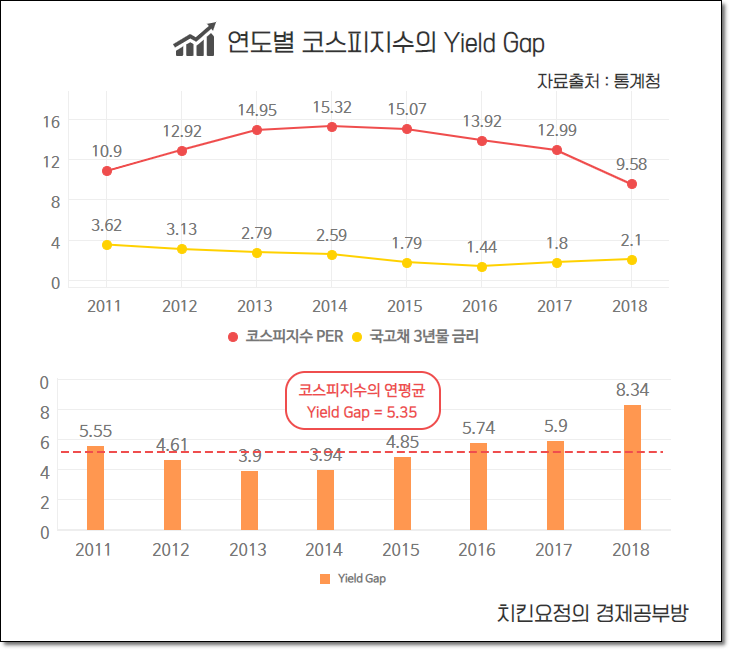

2011년부터 2018년도까지 코스피지수의 연평균 일드갭은 약 5.35이었습니다. 여러분이 코스피지수에 투자하려면 최소한 연평균 일드갭보다 높을 때 투자하는 것이 바람직합니다. 2018년도의 Yield Gap이 8.34로 가장 높았죠. 실제로 이 때 코스피지수의 주가도 최고점을 갱신했었습니다. (실제 일드갭에 활용되는 PER이 1년 선행 PER임을 감안한다면, 2017년에 미리 코스피지수의 선행 PER을 파악하고 투자하여 상당한 이익을 얻은 사람도 있었겠네요.)

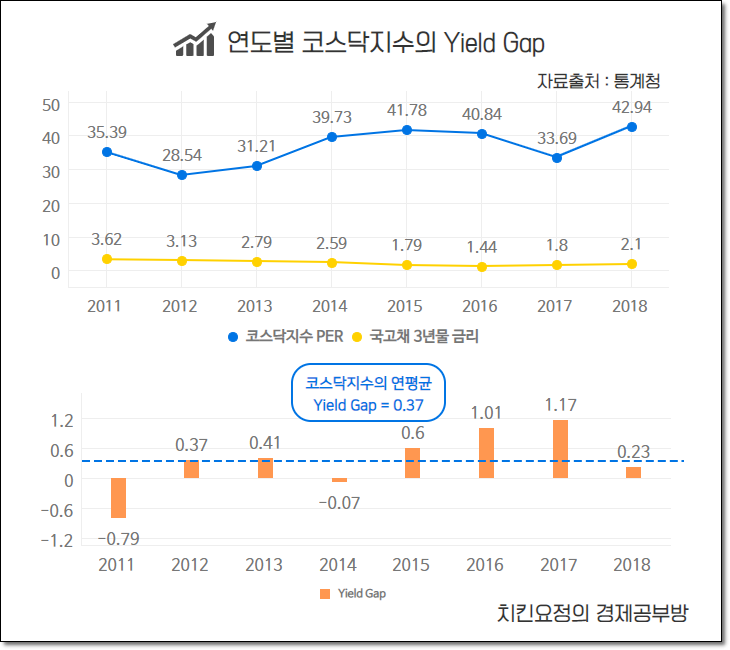

반면 코스닥지수의 연평균 일드갭은 약 0.37이었습니다. 절대값만 보면 절대로 투자해선 안될 것 같지만, 2016년도와 2017년도의 코스닥 Yield Gap 값이 상대적으로 높은 것을 볼 수 있습니다. 참고로 코스닥시장 역시 2017년 말에 최고점을 찍었습니다.

이처럼, 일드갭을 단순히 하나의 값을 정해놓고 판단하기 보다는, 과거 데이터와의 비교를 통해 투자를 판단하는 것이 더 바람직한 접근 방식입니다.

마치며

오늘은 일드갭(Yield Gap)을 활용하여 투자 여부를 판단하는 방법을 알아봤습니다. 주의할 점은 Yield Gap 계산시 사용하는 PER 값은 개별 기업의 값이 아닌 업종 전체를 대표하는 값을 사용해야 한다는 것입니다. 다만 업종마다 평균 PER 값이 천차만별이기 때문에, Yield Gap의 기준값도 업종에 따라 달라질 수 있습니다.

정리하자면, Yield Gap은 현재 시장 상황을 거시적인 관점으로 바라보는 데 적합한 지표입니다만, 투자판단의 기준이 되는 값이 획일화된 것은 아닙니다. 시장마다 평균 값이 다르므로, 평균값과의 비교를 통해 판단을 하는 것이 좋습니다.